|

||

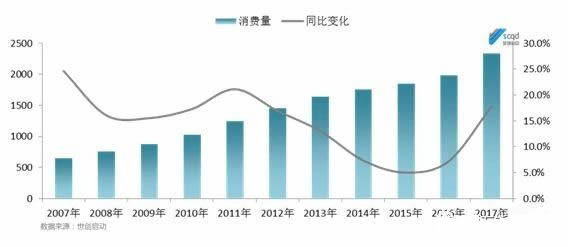

近年来我国天然气行业发展可谓是“跌宕起伏”。在“十二五”末期,受国内经济形势下行的影响,天然气消费同比增量未超过百亿立方米,增幅不足7%,消费低谷显现;进入“十三五”初期,受煤改气政策、经济形势好转等外部利好因素影响,天然气消费在2017年首次出现了超过300亿立方米的同比增量,增幅接近20%,消费高峰来临。天然气快速发展也属预料之中,尤其是国家层面将“天然气作为主体能源”发展的定位提出,对天然气从业者来说无不振奋,但是能在短期内出现2017年如此之高的增幅也是出乎意料,说明天然气发展有着更好的前景。 天然气的大幅利用对降低我国大气环境污染起到了明显的作用,这一点从华北地区的PM2.5浓度大幅下降可以看出,但气源在冬季的资源供应不足、调峰设施能力薄弱等问题也始终存在。因此就现阶段我国天然气发展形势判断,可能短期内上述问题仍然无法得到很好的解决,如何合理的发展市场,把控市场形势,行业研究、发展研判显得更为必要。 为了更好的服务从业者,更清晰的知晓天然气行业形势以及未来的趋势变化,我们将2017年“异常”的天然气发展变化进行回顾梳理,并在报告中分析判断了2018年的天然气行业走势,从我们研究的思路出发,结合国家的政策要求,为天然气业内分享提供一些系统性的研究成果,为实现我国天然气健康、有序、稳定发展提供一些参考,也希望天然气行业能够良性发展,共勉共进。 特别说明:本报告所有数据来源为发给委、统计局、海关进出口公开渠道以及我们调研了解之后的调整数据。 1我国天然气消费情况 1.1天然气消费量爆发式增长 截至2017年底,我国大陆31个省(市、自治区)337个地级行政单位中,超过300个地级市不同程度地使用上了天然气。2017年我国天然气表观消费量2399亿立方米,绝对消费量2335亿立方米(不含港澳),相比于2016年增加了352亿立方米,增长率为17.8%,增幅显著回升,达到2012年以来的最高水平,是我国天然气市场消费量同比增长首次超过300亿立方米的一年。2017年天然气消费量占全国能源消费总量的6.9%,较上一年增加1个百分点。

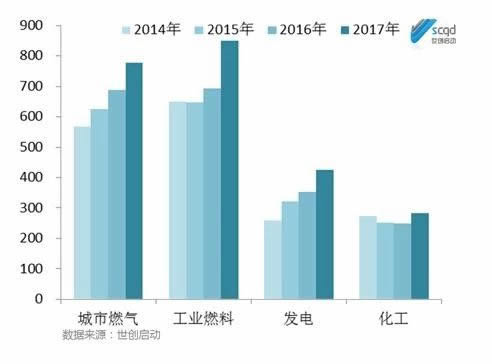

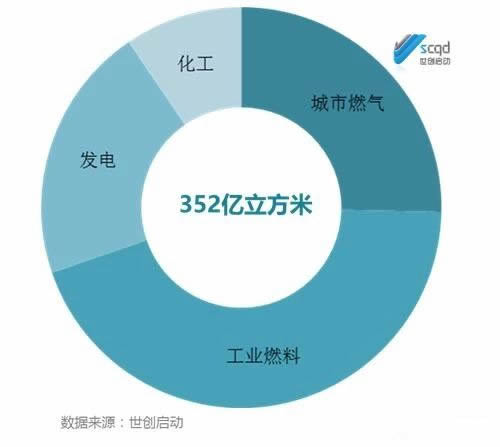

1.2工业、发电用户引领全年需求增长 2017年我国天然气消费结构为:工业燃料36.3%、城市燃气33.3%、天然气发电18.2%、天然气化工12.1%。发电、工业燃料用气是拉动全年消费增长。国家和地方政府加大环保执行力度,“煤改气”工程得到大力推动,工业燃料同比增长156亿立方米,占总增量的44.4%;随着各省对燃煤发电的控制,中西部地区外输电受阻,发电用气量同比增长73亿立方米,占总增量的20.7%。

1.3 2017年各用气结构消费特点 城市燃气。初步统计2017年新增居民及采暖用户同比增加约1200万户,新增公福6.5万户,消费量同比增长89亿立方米,为我国用气历史上当年最高增量。高月与低月不均匀系数相差达到0.9,远高于同期的0.8。 工业燃料。2017年全国经济形势好转,同时大气污染问题得到关注,北京、天津、河北、山西、河南等多省份对工业进行“煤改气”及锅炉改造等工程,2017年工业燃料消费量同比增幅超过20%,恢复至2008-2013年我国天然气高速发展时期的增长水平。 发电用气。2017年社会用电量的增长,燃煤电厂发电负荷的限制,促使我国新增大量燃气机组,老机组负荷率提升明显。此外夏季、冬季的极端天气,有效拉动天然气发电消费增长。2017年新增发电装机约600万千瓦,全年发电用气同比增长超过20%,增幅仅次于工业燃料。 化工用气。天然气化工增长原因主要化工品价格升高以及运输通道的打开。甲醇、合成氨等化工产品价格走高,带动天然气化工用气量上升。全年化工用气同比增长13%,扭转了自2014年以来化工用气的下降颓势。

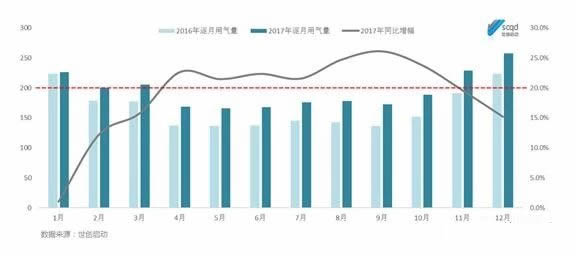

1.4逐月消费情况呈现出淡季不淡,旺季紧缺的市场态势 2017年我国天然气逐月“U”字型特征明显,从增幅角度看,呈现“低、高、低”的态势,4-10月消费量增幅均超过20%,呈现淡季不淡,其中2017年12月为全年最大月,不均匀系数达到1.25。一季度天然气消费结构以城市燃气为主,占比在38%左右,主要是采暖消费的增加拉动整体消费量,采暖季结束后,消费量下降明显,城市燃气占比也随之降低。二、三季度工业燃料逐渐占据消费结构的首要位置,占比超过40%。进入四季度,城市燃气消费量开始重回消费结构的首位。

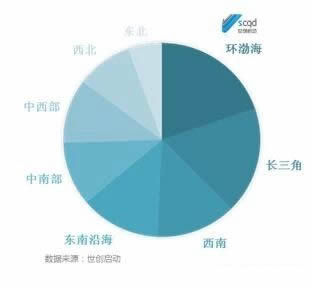

1.5各地区呈现出不同的发展态势,六省消费量超百亿立方米 我国天然气消费主要集中在环渤海、西南、长三角及东南沿海等地区,上述四地区天然气消费总量达到了1488亿立方米,占全年天然气消费总量的63.6%。环渤海地区消费量为409亿立方米,居八大地区之首;超过100亿立方米省级行政区有江苏、广东、四川、北京、新疆、山东六个,此外多省超过90亿立方米。其中江苏省是我国天然气消费第一大省,达到233亿立方米,同比增长50亿立方米。

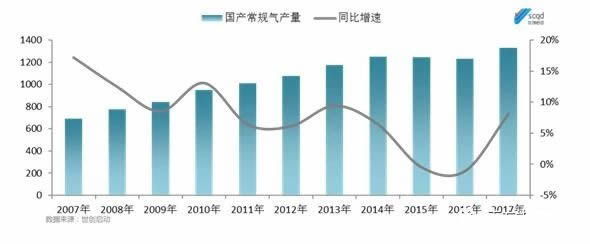

2我国天然气资源供应情况 2.1国产常规气产量结束近年下降颓势,出现大幅增长 由于受到天然气市场需求量快速增长的影响,2017年国产常规气产量稳中有增,同比增长100亿立方米,增幅8.1%,在2015年、2016年产量连续下降的基础上首次出现增长,我国常规气田仍有增量空间。2017年我国天然气生产仍以长庆气区、川渝气区、塔里木气区及海洋气区四大气区为主。

2.2非常规气资源增长较为稳定,增速有所放缓 2017年非常规气近年来,我国页岩气产量快速增长,形成涪陵、长宁—威远两大页岩气产区。2017年页岩气产量90亿立方米,同比增长12亿立方米,增幅15.4%。目前我国煤层气开发规模最大的5个企业分别是晋煤、中石化、中石油、中海油(控股中联煤)和河南煤层气公司。主要分布在沁水盆地和鄂尔多斯盆地。2017年煤层气产量47亿立方米,同比增长2亿立方米,增幅4.4%。截至2017年底我国煤制气项目共有大唐克旗煤制气、伊犁庆华煤制气、蒙古汇能煤制气和伊犁新天煤制气四个,2017年煤制气产量22亿立方米,同比增长5亿立方米,同比增幅34.3%。

2.3进口天然气涨幅接近30%,LNG进口量首超管道进口量 2017年全国进口气量共计951亿立方米,比去年增加208亿立方米,同比增幅28.0%。其中进口管道气431亿立方米,进口LNG共计520亿立方米。2017年我国进口管道气较2016年增加了42亿立方米,增幅为10.9%。其中以土库曼斯坦天然气资源为主,其它分别从哈萨克斯坦、缅甸等国家进口,增量主要来自土库曼斯坦。2017年投产的LNG接收站有揭阳LNG、启东LNG,新增接收规模260万吨/年。进口LNG同比增长166亿立方米,增幅46.7%,首次超过管道气成为我国最大的进口通道。

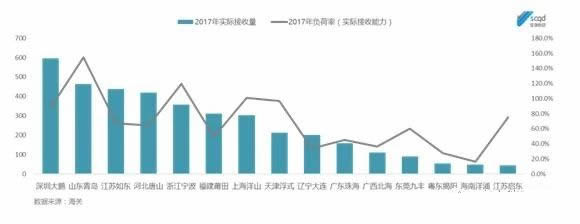

2.4 LNG接收站高负荷运行,销售量大增 2017年进口LNG大幅增长,全年进口量接收站负荷率普遍提高,全国接收站实际接收能力6000万吨/年,海关统计接收量3813万吨,负荷率为66.6%,同比增加17个百分点。大鹏接收站销售量共计614万吨,稳居全国第一。多个LNG接收站超设计能力运行,从年接收量来看,宁波、上海LNG接收站负荷率超过100%。其中:宁波接收站年进口358万吨,负荷率119%。上海接收站进口气303万吨,负荷率101%。6月份投产的启东LNG接收站半年的接收量为45万吨,达到年设计能力的75%。

3我国天然气供需预测分析 3.1 2018年我国天然气发展面临的形势 预计2018年经济质量继续提高,发展速度维持较高水平,工业生产水平有所回升,人民生活质量要求进一步提高,能源消费量重回稳定水平,国际油价出现较大幅度增长,天然气资源成本、终端价格上涨,环保治理维持较高力度。在此发展形势下,天然气行业仍处于较为利好的环境中,发展前景较大。 预计2018年中国经济将平稳运行,增速可能略有放缓,全年经济增速为6.7%左右,2018年经济质量继续提高,发展速度维持较高水平。 根据2018年全国能源工作会议,综合考虑我国经济发展、环境约束、能源政策取向、能源效率进步前景以及能源需求约束,2018年,煤炭在整个能源消费中的占比将持续小幅下降,但国内能源消费总量将适度提升,由于非化石能源的成本劣势在18年不会有显著改善,这一系列的影响必然会使2018年的石油以及天然气需求上涨,预测2018年能源消费总量约为45.5亿吨标煤,同比增长1.4%。 据测算,2018年世界石油市场对欧佩克原油产量的需求为3260万桶/日,高于上年3240万桶/日的平均产量。预计2018年布伦特原油年均价为60~65美元/桶,波动范围为50~75美元/桶。 我国进口天然气长贸协议价格主要受到国际油价影响,根据2018年国际油价的预测,进口长贸天然气供应成本仍将处于倒挂,且随着国际油价攀升,国际及国内天然气市场供需形势的转变,LNG现货套利空间收窄甚至消失,进口资源价格上涨幅度较大;除受国际油价影响以外,还将受到各种资源供应成本的影响,其中国产常规气供应成本与资源条件、勘探开发技术水平等有关。预计2018年石油公司将加大对国内上游资产的投资,一方面会拉动资源供应量,但是也会带来更高的生存成本;国产非常规气供应价格受到勘探开发技术、国家价格补贴等影响,我国非常规气勘探开发正在不断发展和成熟,2018年生产成本较2017年将有所改善,出现小幅下降;根据上述对国际油价和各资源供应成本趋势分析,考虑2018年我国天然气定价机制仍将延续“市场净回值法”,联动机制将有所完善,省门站价格可能较2017年有所上涨。 自2018年1月1日起,《环境保护税法》等多个环保新政正式落地实施。地方层面,各地也均有相关政策也开始密集落地。随着各项政策的贯彻落实,环保政策的推动力度将会进步加强,这预示着环保产业迎来了前所未有的机遇,2018年,是环保税正式开征之年,是贯彻落实十九大精神的开局之年,是“十三五”规划实施的关键一年,是环保产业的重要转折点。根据2018年1月环保部印发《关于京津冀大气污染传输通道城市执行大气污染物特别排放限值的公告》要求,火电、钢铁、石化、化工、有色(不含氧化铝)、水泥行业现有企业以及在用锅炉,自2018年10月1日起,执行二氧化硫、氮氧化物、颗粒物和挥发性有机物特别排放限值。随着产业结构调整,环保制度的不断成熟以及监管力度的加大,工业污染治理领域将成为“煤改气”重点推进领域,而华中、华东地区的工业大省也将成为下一步污染治理的重点,“煤改气”实施进度将逐渐由北向南扩散。 此外根据《北方地区冬季清洁取暖规划(2017—2021年)》,提出“2+26”重点城市要率先实现清洁取暖,未来将持续推进采暖煤改气,发展分户式供暖,采暖用气将继续稳定增长。 3.2 2018年我国天然气供需预测 世创启动通过对不同行业天然气消费预测,预计2018年我国天然气需求增量为239—292亿立方米,同比增幅10.2%-12.5%。绝对需求量达到2574—2627亿立方米。市场的不确定因素主要取决于环保力度的维持,不同结构用户对气价的可承受能力,中美贸易摩擦之下对国内工业、发电、化工用户的影响。 预计2018年我国天然气可供的资源量最高为2730亿立方米,比2017年增长290亿立方米。其中进口LNG预计新增120亿方,全年总规模在640亿立方米。预计供应到市场的绝对量约为2600亿立方米,资源的不确定因素主要取决于进口管道气以及进口LNG的资源落实程度。 从全年供应角度来看,预计全年市场处于紧平衡状态,甚至缺口状态。尤其进入冬季后,受需求波动影响,月度需求量剧增,资源供应仍然偏紧,尤其是京津冀地区,由于天然气采暖面积不断增加,燃气热电厂建设速度加快,但是基础设施建设速度依然缓慢,并且根据“煤改气”工程的推进逐渐由华北地区向南转移,预计中西部地区、中南部地区、华东地区也将会出现冬季供应紧张的情况。

一文看懂2018天然气大势(来源:南方能源观察) , |